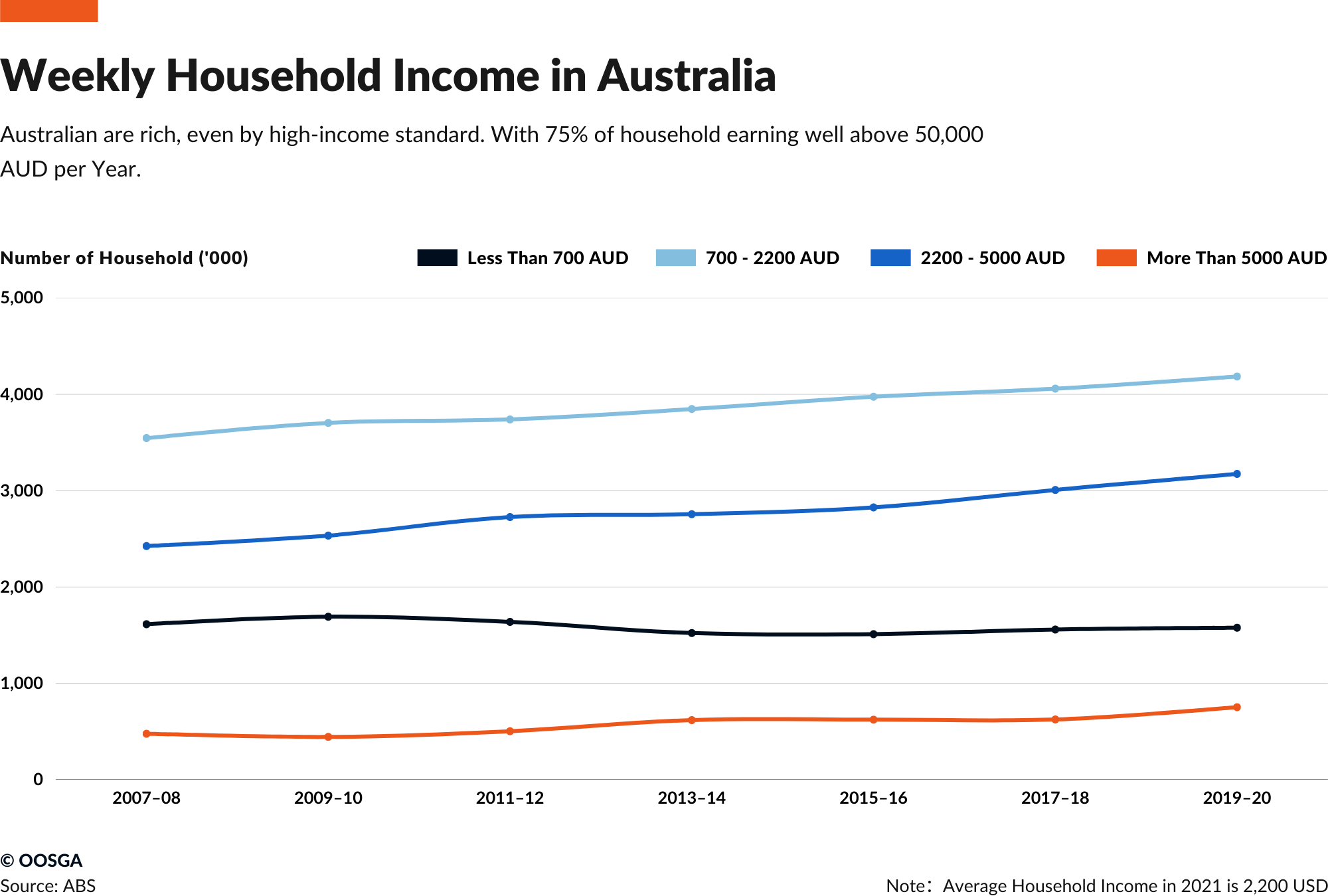

憑藉富裕的消費群體,2021年超過75%的澳洲家庭年收入遠超5萬澳幣。消費階層結構正在逐漸發生變化,每週收入低於700澳幣的家庭減少,每週收入超過700澳幣的家庭迅速擴大5,000 澳幣。消費格局的這種轉變為各個產業帶來了新機遇,即使該國正在應對通貨膨脹和房價波動等經濟挑戰。

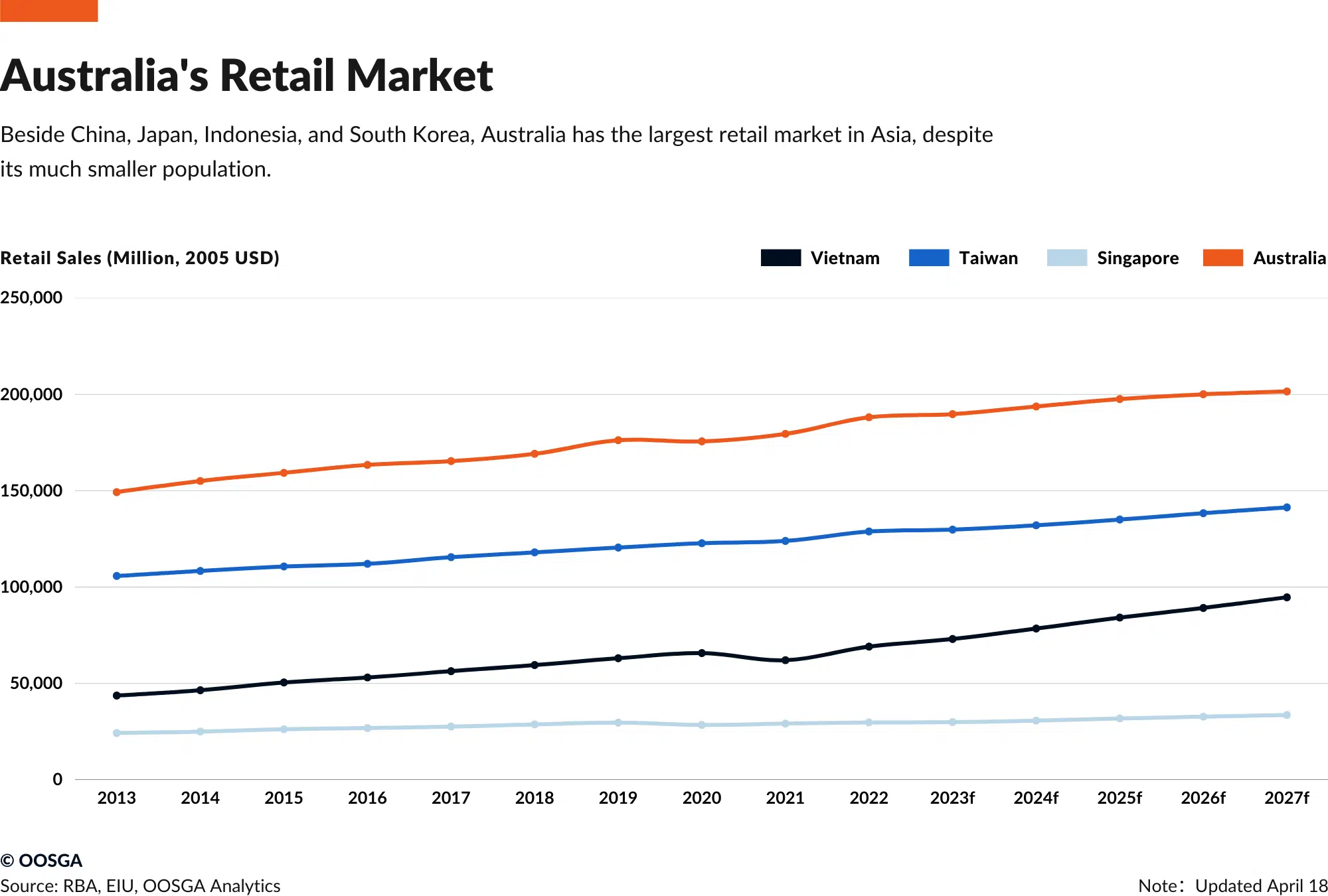

澳洲本身也是亞洲最大的零售市場之一。根據ABS 的最新估計,儘管人口規模要小得多,但澳洲的零售額約為 4110 億澳幣。這幾乎可以與印度尼西亞的零售市場相提並論,印度尼西亞的人口是澳洲的十倍。

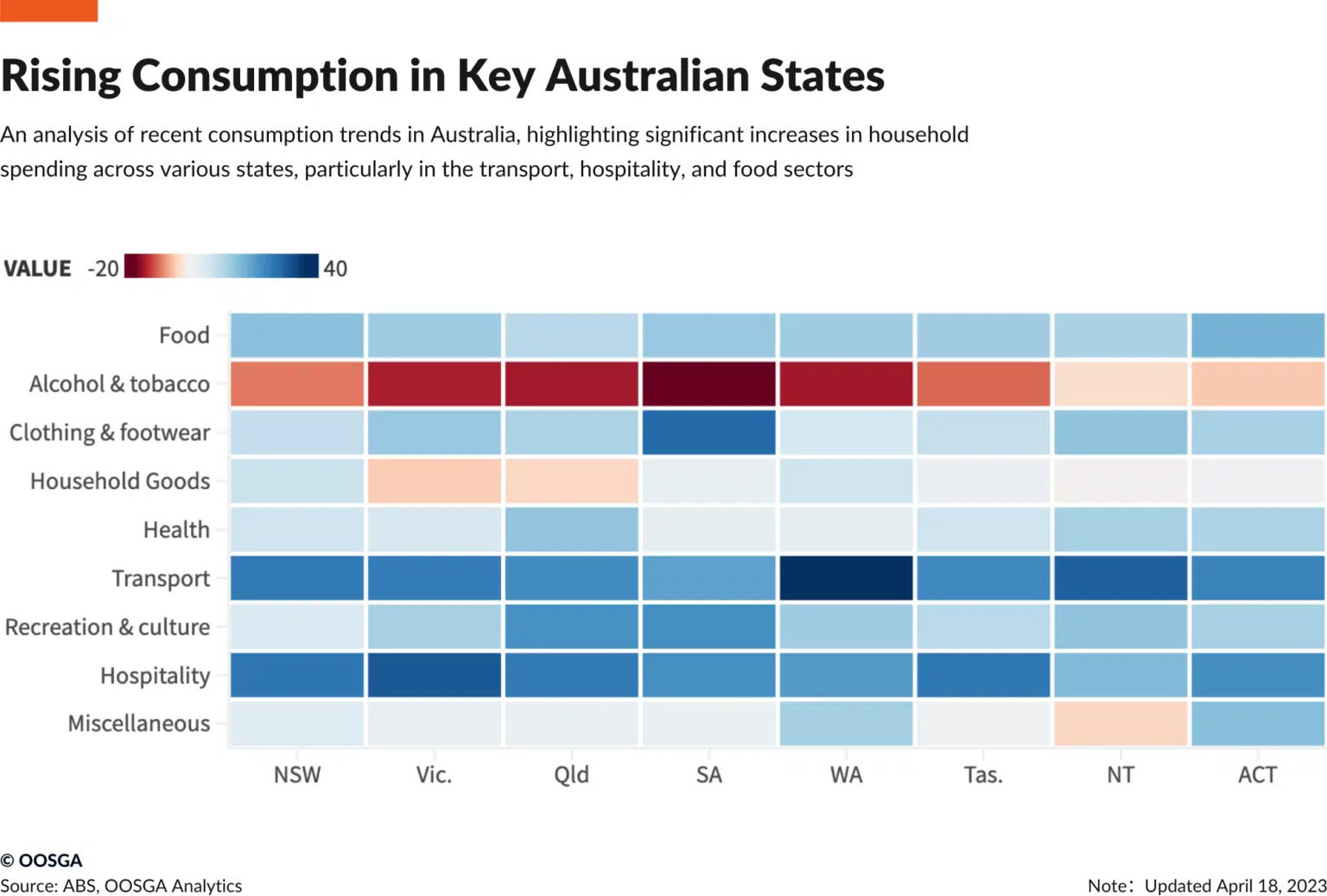

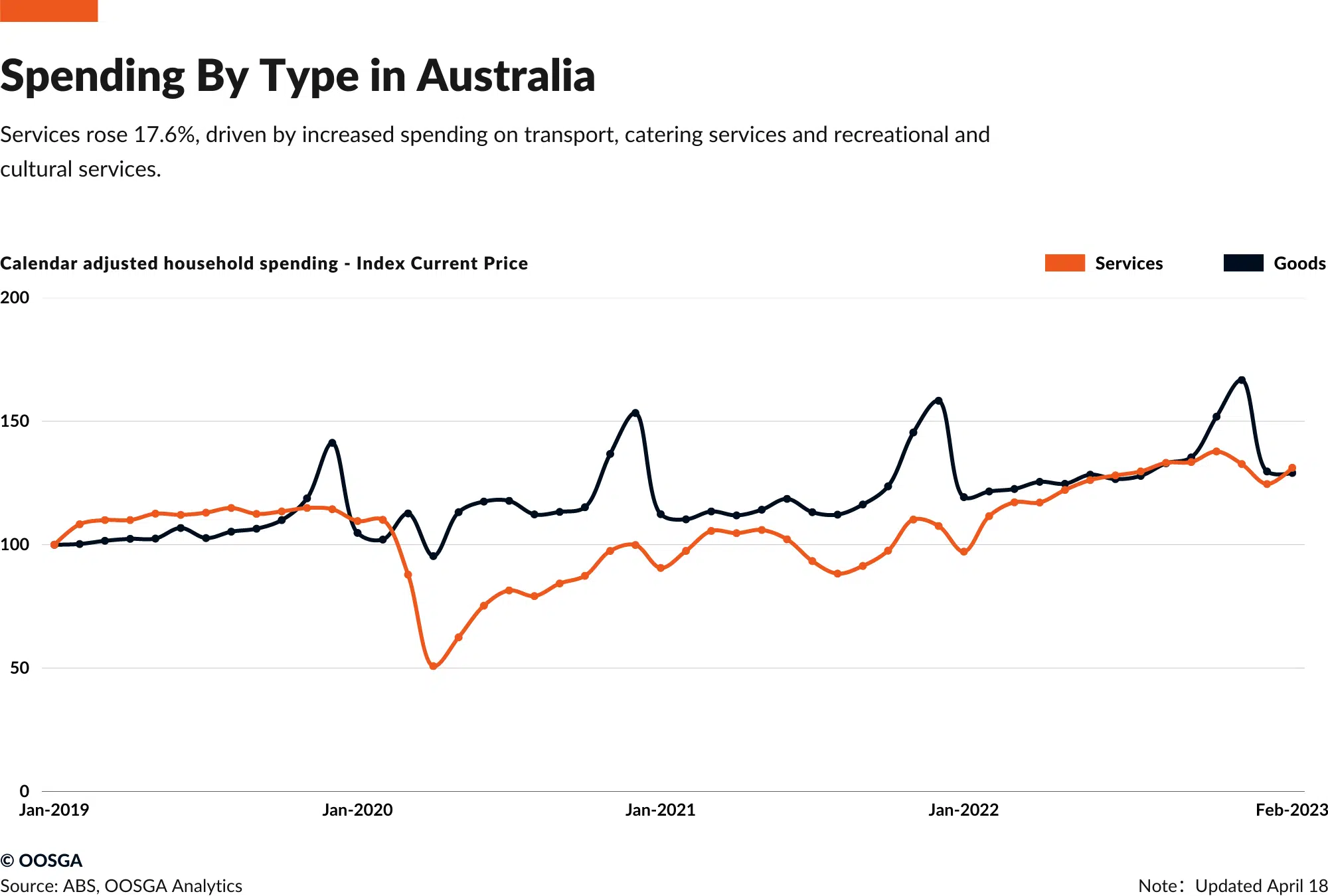

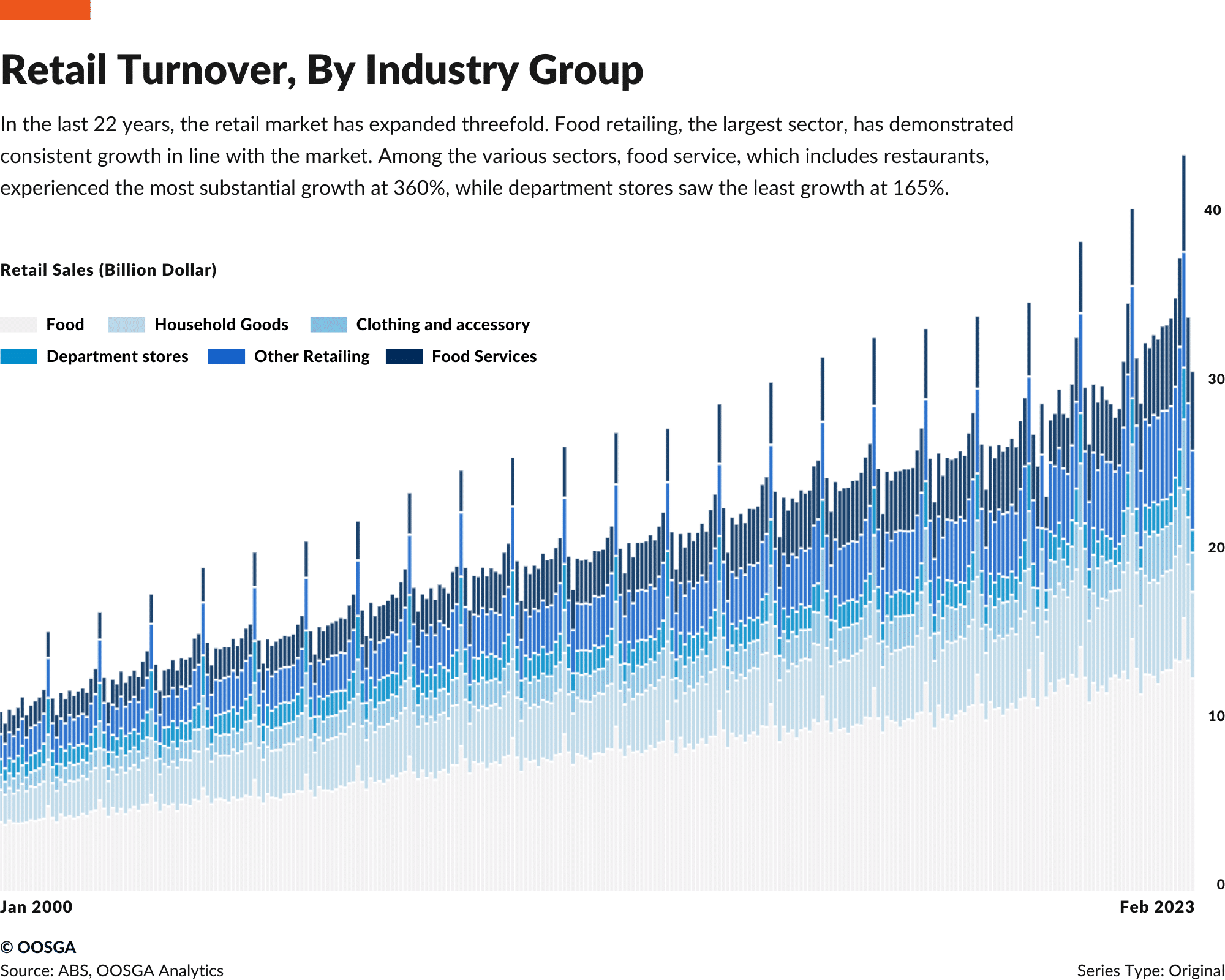

澳洲家庭支出趨勢顯示,全年商品和服務類別均出現成長。受交通、餐飲服務以及娛樂和文化服務的推動,服務支出成長了 17.6%。與此同時,在食品、娛樂和文化用品以及服裝和鞋類的購買量增加的推動下,商品支出成長了 6.1%。零售市場在過去 22 年中也擴大了三倍,其中食品服務產業的成長最為顯著。

加工食品產業可能會在未來五年內出現成長,注重成本的家庭會選擇預先包裝好的即食食品,而不是昂貴的新鮮農產品。取消所有與疫情相關的限制將刺激國內和國際旅遊業,促進餐飲服務和非貿易渠道的銷售。隨著消費者恢復旅行、外出就餐和休閒等活動,2022 年服裝和鞋類的消費者支出有所增加。然而,支出從商品轉向服務以及通貨膨脹對實際收入的影響可能會在短期內減緩銷量成長。

澳洲所有州和地區的家庭支出都出現了顯著成長,交通、酒店、咖啡館和餐館以及食品是這一成長的主要驅動力。這些數據突顯出消費者對全國休閒、酒店和旅遊的興趣日益成長,表明消費者信心呈積極趨勢,並可能預示著未來幾個月經濟將進一步發展。總體而言,澳洲的支出趨勢表明正在向服務業轉變,尤其是在食品服務和休閒領域,加工食品產業和酒精飲料的非貿易渠道具有潛在的成長機會。

蓬勃發展的澳洲消費者:駕馭經濟轉變的趨勢

澳洲經濟主要由資源型出口和發達的服務業驅動,預計 2023 年 GDP 成長將放緩。這部分歸因於貨幣政策收緊,將對私人消費和投資產生不利影響。雖然住房和建築產業的私人投資將面臨挑戰,但綠色能源計劃和交通基礎建設的公共投資將保持彈性。隨著中國逐步放寬對煤炭和農產品等澳洲商品的貿易處罰,澳洲的出口部門有望從中國經濟的重新開放中受益。

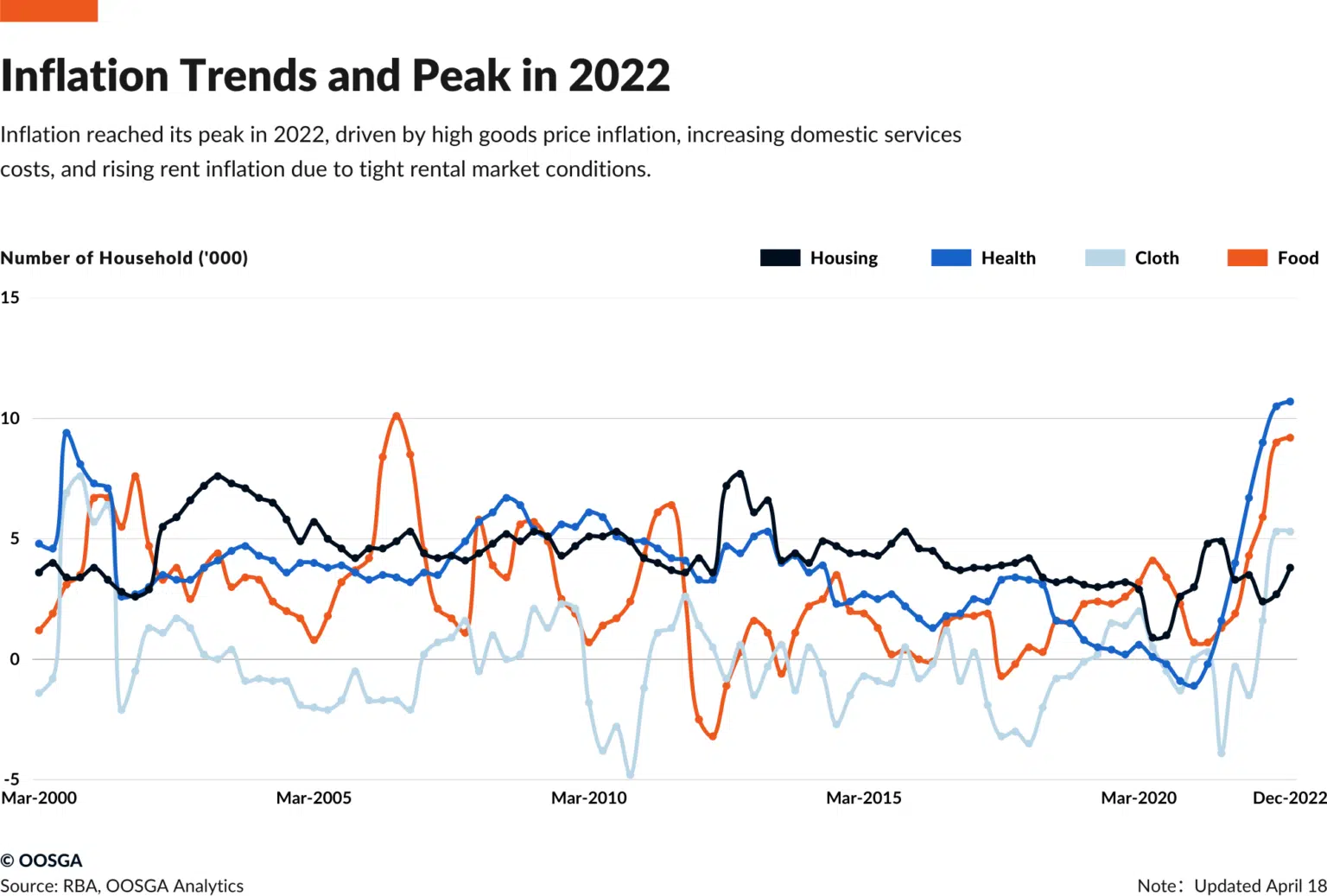

從中期來看,預計未來五年澳洲的經濟成長率將下降至平均 2%,這主要是由於採礦業放緩。澳洲目前也在積極應付通貨膨脹。這情況可能會從2022年底時的7.8%(32年以來最高)逐漸緩解,但零售業受到的影響最大。

根據澳洲聯儲的最新估計,雜貨價格(不包括水果和蔬菜)在 12 月季度上漲 2.2%,年成長率為 11%,為 1983 年以來的最高水平。大多數的食品價格上漲,其中,受到更高的批發成本之因素,乳製品尤其上漲嚴重。Liaison 表示,雜貨價格將在短期內繼續上漲,儘管速度會放緩。

房價的變化也很關鍵,因為它歷來在塑造該國消費者情緒方面發揮著至關重要的作用。12 月,澳洲儲備銀行(中央銀行)連續第五個月加息。高利率正在抑制住宅房地產市場,由於疫情期間需求旺盛,該市場價格大幅上漲。這將在短期內影響家庭用品產業的消費者信心和銷售。

然而,情況正在逆轉,澳洲消費者信心在澳洲儲備銀行決定暫停加息的支持下顯示出複蘇跡象。ANZ 銀行和 Roy Morgan 的每週調查顯示,消費者信心指數連續第三週上漲,而 Westpac Melbourne Institute 的4 月份消費者信心指數上漲 9.4% 。儘管受連續10次加息影響,整體信心依然疲軟,但家庭通膨預期有所下降,各項數據證實澳洲已經過了年度通膨峰值。

澳洲的富裕演變:收入增加和機會增加

根據ABS 的最新估計,擁有富裕的消費者基礎,到 2021 年,超過 75% 的澳洲家庭的年收入遠高於 50,000 澳幣。在同一份報告中,我們還發現不同消費階層的結構正在慢慢發生變化。雖然每週收入低於 700 澳元的家庭數量在過去十年中下降了 2.2%,但收入超過 5000 澳元的家庭數量成長迅速,同期成長了 57%。

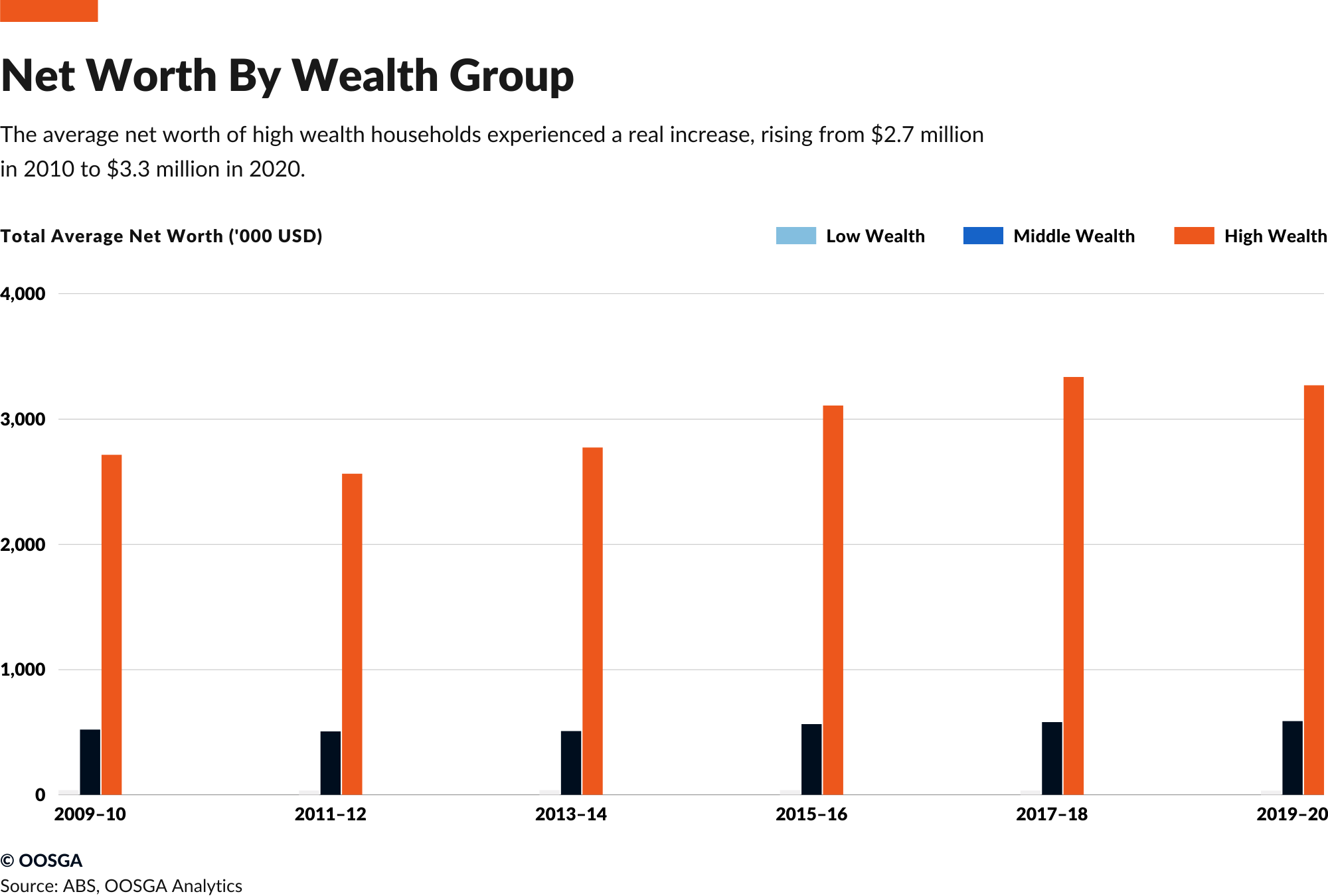

單靠收入並不能提供完整的情況。隨著房地產市場價格的大幅飆升,過去 15 年,富裕家庭的房產價值平均增加了 683,000 美元。這反過來又促進了這些富裕家庭的財富成長,在過去十年中,他們的平均淨資產從 270 萬澳幣增加到 330 萬澳幣。

澳洲富裕家庭不斷增加的收入和淨資產,以及富裕家庭移民到該國的趨勢,提供了大量機會。然而,高端和奢侈時尚市場歷來嚴重依賴遊客,尤其是來自中國的遊客。隨著中國奢侈品產業的擴張,與疫情前的水平相比,預計中國遊客在國際市場上的奢侈品消費將減少。因此,澳洲或考慮進入該市場的奢侈品牌需要將重點轉移到滿足富裕的澳洲人的需求上。

除了超級富豪之外,澳洲本身就是一個全球玩家無法忽視的巨大市場。在我們的分析中,我們發現澳洲擁有亞洲第六大零售市場,目前仍在以高於許多其他發達國家的速度擴張。

澳洲人都買了些什麼?

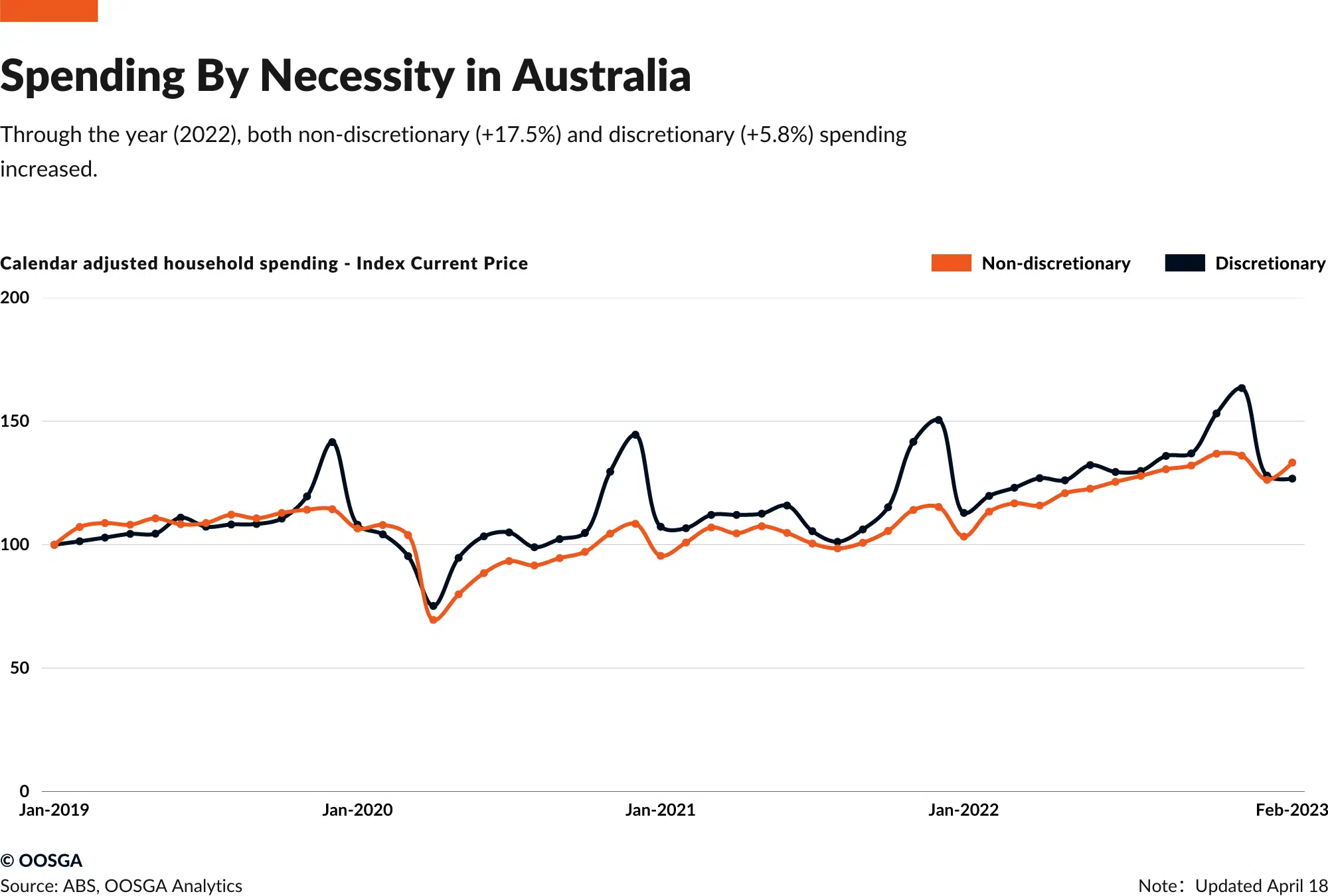

在這一年中,可自由支配和非自由支配類別的家庭支出都有顯著增加。可自由支配的支出成長了 5.8%,主要受到娛樂和文化以及服裝和鞋類支出的推動。與此同時,非可自由支配支出的增幅更為可觀,達到 17.5%,主要推動因素是交通服務和餐飲服務方面的支出。

全年,家庭支出在服務和商品類別方面均出現成長。服務支出成長 17.6%,主要是由於交通、餐飲服務以及娛樂和文化服務支出增加。與此同時,商品支出也成長了 6.1%,這主要得益於食品、娛樂和文化商品以及服裝和鞋類的購買量增加。

從更宏觀的角度來看,在過去的 22 年裡,零售市場擴大了三倍。食品零售業是最大的產業,表現出與市場一致的持續成長。在各個產業中,包括餐廳在內的餐飲服務業增幅最大,達到 360%,而百貨商店增幅最小,為 165%。

食物

在加工食品領域,占主導地位的是雀巢(瑞士)、卡夫(美國)和金寶湯(美國)等外資公司。然而,隨著零售商擴大自有品牌產品以抵消利潤壓力,這些生產商面臨著日益激烈的競爭。加工食品產業可能會在 2023-27 年出現成長,精打細算的家庭會選擇預包裝和即食食品,而不是昂貴的新鮮農產品。Woolworths 預計新鮮有機農產品在其總銷售額中的份額將逐漸上升,反映出消費者越來越受歡迎。新鮮雜貨市場的其他主要參與者包括本地公司 Coles 和 IGA,以及 Aldi。在供應方面,化肥價格居高不下、極端天氣事件以及隨後的供應鏈中斷給農業部門帶來了挑戰。

在飲料領域,預計短期內對酒精飲料的需求將通過超市、大賣場和網上商店等場外渠道重新出現。取消所有與疫情相關的限制將刺激國內和國際旅遊業,促進餐飲服務和非貿易渠道的銷售。2022 年 8 月,澳洲稅務局將啤酒的消費稅提高了 4%,這是 30 多年來的最大漲幅,對當地釀酒商產生了影響。澳洲是世界第五大葡萄酒出口國,由於對健康的擔憂加劇和對酒後駕車的執法更加嚴格,國內酒精消費量正在減少。

餐飲服務

即使室內餐飲服務恢復,疫情引發的向家庭消費的轉變預計仍將繼續,這為送餐和雲廚房公司提供了機會。UberEats 佔據了澳洲外賣市場 80% 的份額,但高昂的食品和燃料價格以及勞動力危機將帶來盈利壓力,尤其是對小型企業而言。2022 年咖啡館、餐廳和外賣服務的零售營業額早已超過 2019 年的水平。隨著通貨膨脹擠壓家庭預算,2023-24 年餐館和咖啡館的大部分支出將來自遊客。

消費類電子產品

由於市場滲透率高以及全球電子供應鏈面臨挑戰,預計平板電腦和智能手機等行動設備的銷量成長在短期內將放緩。在 2022 年 11 月至 12 月的節日銷售期間,電子產品的零售額有所上升,但預計 2023-24 年將保持低迷,因為家庭會推遲大宗商品的購買,直到通膨降溫。蘋果(美國)和三星(韓國)以合計 80% 的市場份額主導智能手機市場。Oppo 和華為等中國品牌所佔份額較小,大部分電子產品銷售將繼續在線上進行,Kogan.com、Apple 和 JB 在消費電子產品的在線零售市場中佔有最大份額。

服裝和鞋類

隨著消費者恢復旅行、外出就餐和休閒等活動,2022 年服裝和鞋類的消費者支出有所增加。然而,支出從商品轉向服務以及通貨膨脹對實際收入的影響可能會在短期內減緩銷量成長。高端和奢侈時尚市場歷來依賴遊客,尤其是來自中國的遊客。隨著奢侈品產業在中國的擴張,預計中國遊客在國際市場上的奢侈品消費將減少,促使澳洲的奢侈品牌更加專注於迎合富裕的澳洲人。

家庭用品

澳洲的住宅物業價格在疫情期間飆升,但即使價格下跌,利率上升也增加了抵押貸款並減緩了房屋銷售。在疫情期間支出增加後,支出轉向服務和房地產市場放緩將導致家居用品和家具銷售低迷。伊萊克斯(瑞典)幾乎控制了澳洲白色家電市場的一半,其次是 LG(韓國)和惠而浦(美國)。

在各州的表現情況

在過去的一年裡,澳洲所有州和地區的家庭支出都出現了顯著成長。澳洲首都地區 (ACT)、西澳洲和昆士蘭的成長最為強勁,分別達到 15.0%、13.6% 和 12.6%。這種支出成長表明消費者信心呈積極趨勢,並可能預示著未來幾個月經濟將取得進一步進展。

仔細觀察支出類別就會發現,交通、酒店、咖啡館和餐館以及食品是這一成長的主要驅動力。在首都領地,交通部門的支出顯著成長了 24.2%,而酒店、咖啡館和餐館的支出成長了 22.5%,其次是食品支出成長了 17.0%。同樣,西澳洲的交通支出成長了 36.0%,酒店、咖啡館和餐館成長了 20.6%,食品消費成長了 12.6%。與此同時,昆士蘭州在酒店、咖啡館和餐館的支出成長了 25.5%,在交通方面成長了 22.9%,在娛樂和文化領域成長了 21.9%。這些數字突顯出消費者對全國各地休閒、酒店和旅遊的興趣日益成長。